親愛的讀者們,好久不見!正如大家所知,流動性管理始終是我熱衷且專注的職業領域。本文將從錨定資產交易的視角回歸基礎,簡要回顧其演變歷程。接著,當我們深入探討最適合這些交易對的流動性機制與平台時,將有助於我們更清晰掌握目前市場上依然至關重要的核心觀念。同時,這也是介紹 Fluid DEX 與 EulerSwap —— 本年度最受矚目的兩大流動性創新產品的良機,這兩者無疑值得市場更多的關注。

錨定資產交易的早期階段(2018-2019)

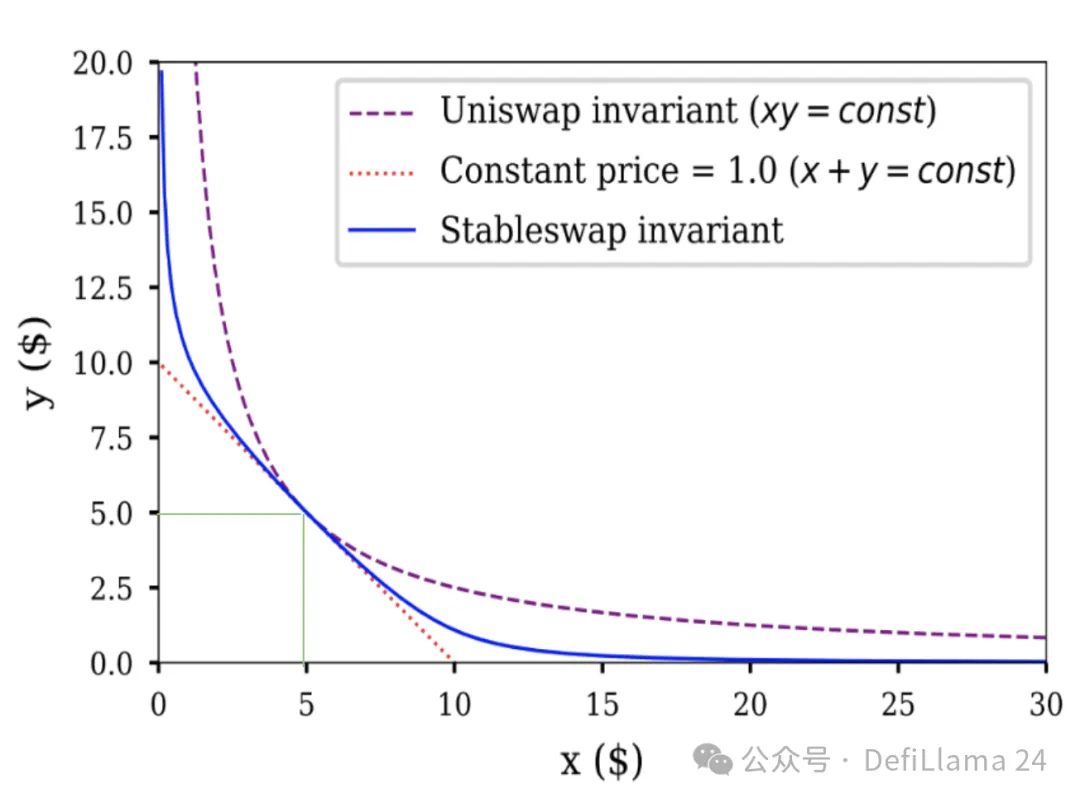

回顧五年多前,主網上能進行交易的選擇僅有 Uniswap、Bancor,以及像 EtherDelta 這種以訂單簿運作、操作較為繁瑣的去中心化交易所(DEX)。因此,當時可用於錨定資產交易的選項極為有限,只能訴諸 Uniswap V2 的 USDC/USDT 池,這在當時幾乎可謂瘋狂。我們聚焦於這段歷史軼事,可以更直觀地理解當時資源浪費的狀況。對流動性池來說,核心問題在於兩種資產價格的變動關係:若你曾經參與波動性較大的流動性供應(LP),對這點必然不陌生。例如,若你提供 LINK/ETH 流動性,最讓人頭痛的無常損失,就是當 ETH 上漲而 LINK 下跌時,你的 ETH(價格走高)部位減少,LINK(價格走低)部位卻增加。但對於 USDC/USDT 這儲類關聯度極高的資產而言,在特定事件(如 USDC SVB 脫鉤)下,兩者最大價差僅約 10%,平時則僅有微幅基點波動。不過,UNIv2 卻是將流動性廣泛分配到 1 USDC = 0.0000000001 USDT 到 1 USDC = 10000000000000 USDT 之間。換言之,UNIv2_USDC/USDT 的流動性有 99.9% 永遠不會被有效利用。如下圖所示,更一目了然:

◎ x*y=k 與 StableSwap

只有位於兩條綠線交叉點附近、假設 1 USDC ≃ 1 USDT 的極小區間,流動性才真正有價值,這一區段僅佔整條曲線的極小部分。

相對地,請注意圖中以藍色標示的 stableswap(穩定幣交易)流動性分布。對於價格接近的資產,這條曲線覆蓋的範圍遠比 Uniswap 傳統定值模型要廣。

錨定資產交易的 StableSwap 革命(2020 年)

StableSwap 上線後,穩定幣流動性極速轉移至新平台,因為其流動效率大幅優於 UNIv2(提升逾百倍)。這是主網上首次見到的集中流動性範例,甚至早於 UNIv3。兩者雖難以直接比較,因 UNIv3 靈活性更強,而 Curve-StableSwap 則更聚焦;但兩者各有貢獻,值得肯定。除此之外,Curve 還引入了 veCRV+CRV 激勵模型,這在本部落格屢次討論。激勵機制對錨定資產交易對尤其重要,因其具備幾項關鍵特性:一方面,這類交易對的總體交易量相對較低,LP 能收取的手續費遠低於波動型資產(過去波動資產每筆手續費 0.3% 至 1%,錨定資產僅 0.05%);另一方面,其交易量會因幣種突發事件顯著激增(例如 USDC 脫鉤成為其歷史巔峰交易日)。基於這些原因,我過往始終認為激勵機制對錨定資產交易對比對波動型資產更為重要,但隨著 Fluid DEX 和 EulerSwap 問世,我的看法已有改變。進入細部探討前,不妨先回顧錨定資產流動性發展史上的另一個大里程碑:Uniswap V3 的登場。

Uniswap V3 集中流動性(2021)的到來

Uniswap V3 的發表,讓幾乎所有資產類型都能擁有可自定的集中流動性,大幅提升流動性提供者的效率。但因 V3 不只適用於錨定資產,波動型資產的 LP 應對的無常損失壓力也隨之提高。由於這種流動性機制的創新,加上基礎設施初期尚待完善,V3 最初推進速度相對緩慢。然而,它的可客製化集中度,對某些“寬鬆錨定資產”子類別帶來顯著價值:如 wstETH/ETH(高度相關但偏多頭)或 LUSD/USDC(相關但 LUSD 偶爾溢價或折價),這些情境下,UNIv3 的集中流動性能讓 LP 模擬 Curve Stableswap 一樣的高效分布,並可依據代幣報價動態調整範圍,高效提升資本運用率。最終的突破,直到 Fluid DEX 與 EulerSwap 問世才徹底實現(以目前產業發展來看)。

債務作為流動性(2025)

為求精簡,本文不展開 Fluid 與 EulerSwap 具體模型,重點聚焦於它們對流動性結構的革命性貢獻。Fluid 首創地將“智慧債務”機制用於將債務直接轉換為流動性。例如,使用者抵押 ETH 借出 USDC,但實際上他並不執著於獲得 USDC,只要能獲得安全、錨定美元的穩定幣即可,USDT 也一樣能接受。智慧債務金庫正是實現了這一點:借款人獲得的是 USDC 與 USDT 隨機組合,這筆債務即刻直接為 USDC/USDT 交易對提供流動性。借款人的成本因此下降,因他除了獲得貸款,還能同時賺取手續費,進一步抵銷利息支出。

換個角度來看,對協議而言,這對 Circle 與 Tether 意味著什麼?本質上是獲得低成本、免激勵的新流動性來源。對早就獲得整體生態系統廣泛支持的 Circle 並不意外,但對 GHO、BOLD、FRAX 等其他穩定幣,各有重大的激勵意義。這裡以 Fluid 為例,實際上 EulerSwap 思路相近,僅實現方式不同。目前 EulerSwap 雖仍在測試階段,但已於 USDC/USDT 交易對上貢獻可觀成交量。理解這層關聯,就能體會我的主張:「我認為未來 DeFi 領域中,錨定資產交易終將由 Euler/Fluid/同類型專案主導。」若還未完全明白,請記住:錨定資產交易對量體低,手續費也低,傳統 DEX 必須靠大量激勵維持池子活躍;而 Fluid/Euler 幾乎零成本即可維持流動性。⇒ 一旦錨定資產手續費競爭白熱化(這已展開),傳統 DEX 幾乎難以勝出。

0xOrb,一個潛在挑戰者(約 2026 年)?

為了更完整呈現錨定資產交易的全貌,還必須提到一個尚未上線但極具潛力的專案:0xOrb。其宗旨非常明確,提供穩定幣交易且支援 n 種資產,n 上限達 1000。以穩定幣為例,你可以想像一個 USDC、USDT 堆積豐沛的超大池,再逐步引進更多“替代性”穩定幣,讓這些資產與主流穩定幣產生優異流動性。這種方法長尾掛鉤資產會受惠,但預期並不會取代核心交易量(如 USDC<>USDT 或 cbBTC<>wBTC)。此外,這類池子可望支援跨鏈 —— 然而我認為實益有限甚至有惡化系統風險之虞(因為像 CCTP 等產品正加速 USDC 與 USDT 之間鏈間 1:1 流轉)。

這對現有去中心化交易所(DEX)玩家而言意味著什麼?

首先,最重要的一點:本文討論範疇僅限錨定資產交易。相同模式應用於波動型資產會遇到極大挑戰,這正如 Fluid 的 Smart Debt+Collateral ETH/USDC 金庫及其 LP 經歷過的損失。由於像 Aerodrome 這類 DEX 主要仰賴波動資產貢獻大多交易量與手續費,預期受新模式衝擊有限。但若是專注鎖定錨定資產的 DEX,競爭壓力則極為嚴酷。以下用兩個代表性例子做收尾討論:

Curve:除非重大轉型,否則難逃淘汰

錨定資產對 Curve 仍舊扮演關鍵角色,Curve 依然是穩定幣流動性的老大。過去 Curve 曾想透過 CryptoSwap 搶占波動型資產交易量,但最終失敗。伴隨 Fluid 與 EulerSwap 的新格局形成,我認為 Curve 是最有可能失去市場主導權的 DEX——除非徹底革新,否則可預見交易量很難守住(其實早已掉出前十):veCRV 機制調整 :參考 veAERO 等新模式,如優化 CRV 激勵分配。有效運用 crvUSD 提升 DEX 效率,如開放 LP 透過 crvUSD 抵押貸款。全新波動資產流動性設計 :讓 Curve 能納入更多相關交易量。

Ekubo:信心滿滿的新秀卻走在滅亡邊緣

Ekubo 的情勢更為嚴峻,作為近期新進市場的 DEX,其表面上在以太坊主網上交易量強勁,實則挑戰重重。Ekubo 本質上就是 UNIv4 的延伸與替代方案,擁有更多流動性結構自訂彈性,DAO 的抽成率也略低於 Uniswap(雖屬同類最低標準)。但其最大問題在於交易量來源過於單一:超過 95% 的成交量來自 USDC/USDT 交易對,手續費僅 0.00005%,且嚴重依賴額外獎勵補貼。Ekubo 等同於發動一場註定失敗的價格戰,因維持超低手續費下 LP 隨時會撤離,反觀 Fluid/Euler 模式下借款人就算僅有 0.1% 收益也能接受,市場競爭力依然強大。

◎ Ekubo 統計數據,截至 2025 年 7 月 7 日,池中 TVL 達 260 萬美元,每日成交額約 1 億 3 千萬美元,單日手續費收入 662 美元,並透過 EKUBO 激勵分潤約 8%;目前已接近營運極限。最具戲劇性的是,正是 Ekubo 以 USDC/USDT 超低手續費自我挑戰市場極限,但終將敗於自身設下的遊戲規則。DeFi 世界從不乏驚喜。希望這篇文章能激發你思考,深化對錨定資產交易市場格局的認識。我也已準備好再次因就事論事而被 Ekubo 社群“炮轟”,這反而讓我更加堅定立場:過去我批評 MAI 的安全設計,結果不久後它遭駭脫鉤;我揭露 R/David Garai 操控與謊言,不到半年 R 就被駭接近消失;我質疑 Prisma 團隊的作為,不到一年團隊即遭駭終止協議。這樣的紀錄還在持續。預祝各位順利。

聲明:

- 本文轉載自 [tokenbrice],著作權歸原作者 [tokenbrice] 所有,若對轉載有疑慮,請聯絡 Gate Learn 團隊,團隊將依據相關程序儘速處理。

- 免責聲明:本文所述觀點與意見僅屬作者個人看法,並不構成任何投資建議。

- 本篇文章其他語言版本由 Gate Learn 團隊翻譯,未經明確提及 Gate,請勿任意複製、散佈或抄襲譯文。